道氏理论有三个核心思想,即三重运动原理、相互验证原则和投机原理。

其中三重运动原理是核心的核心。这个原理发源于自然法则,其中大级别的基本运动的规律能够为我们所把握,单次及运动带有一定的欺骗性,而日常波动这样小级别的运动具有很强的随机性,不能为我们所把握。这是由于它们的运作机理不同。这个原理告诉我们市场的主趋势是可以被预测的,但具体运动轨迹又是测不准的。

相互验证原则是道氏理论第二个核心,尽管基本运动能够为我们所把握,但是通过一种方式得出的结果,必须用另一种方式得出的结果来验证,两个指标一致,这才是科学的态度而这个原则的思想是通过带有强相关(或品种)的相互背离,来否定错误的结论,并通过它们的一致性来验证正确的市场走势,只有被证明是正确的,结论才是正确的。

道氏理论的第三个核心是投机原理。市场之所以可以被我们预测是由于市场中具有投机性,投机性是市场的基木属性之一,如果没有投机性,市场也就不存在了。道氏理论的投机原理是我们一直所忽略的,或者说我们一直将投机视为非市场属性。

自然经济中的错误导致市场按一定的不规则的周期运动,但是政府总是想对于市场中的错误进行纠正、而政府的干预通常酿造更大的错误,结果反而加重了市场的大起大落。构成历史上更大的错误就是战争,战争导致市场暂时的虚假繁荣,而后陷人深重的经济衰退。相应的,投机也可分为3个级别,市场中的自然经济行为是一个司空见惯的投机,政府的干预是造成市场大起大落的投机,而战争更是极限投机。投机行为必然会带来错误,而一系列的错误产生了趋势,价格的波动就是对原来错误价格的否定,向着正确的方向运动。可以说,历史是由错误推动的。

(1)三重运动原理

在三重运动原理中,道氏将市场的走势分为三种运动,即基本运动、次级运动以及日常波动。市场的基本运动是可以被预测的,预测次级运动很容易被欺骗,而日常运动是随机漫步的,是不可预测的,因此,市场的主体趋势是可以被预测的,而每一个价格的波动时间和位置又是测不准确的。必然当中有偶然,偶然中又有必然,这是一种辩证的思想方法。

道氏理论正确地指出,市场行为是一种发源于自然的人的心理行为,它是有规律的,但无法由绝对的角度来衡量,但在几率的层次上却有高度的可预测性。笔者认为,道氏理论的这一原理表达出了市场是可以被预测的,但又是测不准的这样一个辩证思想,而这也正是道氏理沦活的灵魂。如果你了解什么是趋势,趋势何时变化,将可以避免打算精确预侧价格的时间和位置这样无谓的探索,据说江恩可以准确预测市场,但是从他的晚年境况看,好像他最终也失败了。

在结构上,三重运动是指基本的上升或下降运动、次级下跌或反弹以及永不停歇的日常波动,在股票市场的发展过程中同时存在着这三种运动,彼此的方向可能相同也可能相反。在可预侧性方面,大级别的基本运动是最重要的,基本运动的规律能够为我们所把握,但次级运动带有一定的欺骗性,虽然可以被认识,但是难以准确把握,而日常波动这样小级别的运动具有很强的随机性,根本不可能被我们所把握。这是由于三个级别运动的运作机理不同。在时间上,日常波动,持续数天至数个星期;次级运动,持续数个星期至数个月;基本运动,持续数个月至数年。任何市场中,这三种趋势必然同时存在。

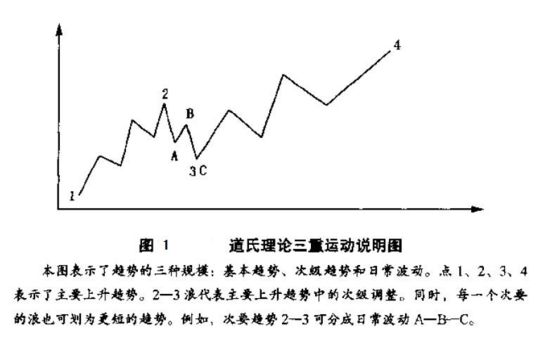

如图1所示,股价第一级的波动,即主级正向波,是最为重要的价格波动形式,是投资者获取战略性利润的基础,这也正是我们通常所说的牛市或熊市。第二级波动,即是次级逆向波,是最具虚假性的欺骗性波动,是市场得以存在的基础,也是绝大部分投资者亏损失败的陷阱,也正是我们通常所说的调整或反弹。第三级波动,即是日间杂波,是最无意义的价格波动,是诱惑投资者不断参与的诱饵,也正是我们通常所说盘中即时股价走势。该种日间杂波走势目前无法寻找到不变的规律,今后也永远无法寻找到。从本质上看,它具有最大的随意性、不确定性和可人为操纵性。

这个原理也适用于投机者,但他不会在次级的折返走势中持有反向头寸:他的操作目标是顺着中期趋势的方向建立头寸。投机者可以利用短期趋势的发展,观察中期趋势的变化征兆。他的心态虽然不同于投资者,但辨识趋势变化的基本原则相当类似。然而,如果希望精确掌握中期趋势,你必须了解它与长期(主要)趋势之间的关系。然而,这种方式不是道氏所赞成的。

尽管道氏理论正确地指出了在股票市场中同时存在着三种确定的运动——上升或下降的基本运动;不时让前者中断的次级下跌或反弹(视具体情况而定);以及无法计算的日常波动。正如道氏指出的那样、在股票市场的基本运动和次级运动的过程中自始至终都存在着一种明显的日常波动。正是从这个意义上说,平均指数对于个股的投机活动具有欺骗性。

但是道氏还是坚信,大部分股市投资者钟情于市场的主要方向,所以道氏理论的着眼点仅仅是股市运动的主导潮流。因为次级运动和日常波动的随机色彩很浓,不易预测和捕捉,而且持续时间往往都不会太久。但是一旦股市潮流形成之后,尽管也会时常发生次级运动的干扰,出现日常波动的噪声,但其总体趋势仍会继续延伸下去,直到整个主导潮流发生根本性的逆转;这种对于股市运动的多层次理解和剖析给予了后来的股市投资分析以极其重要和深远的影响。

(2)相互验证原则

相互验证原则,通过相关性来验证结论的正确性,通过认识市场以及再认识市场,不断重复理论与实践的循环来验证市场与我们的预测之间的关系。用验证来说明预测的正确性,并非仅仅依靠一个指标或一个工具将市场的预测绝对化。

对于两个有较强相关性的品种或指数,当它们之间的走势一致的时候,其中一个品种或指数的走势可以得到另一个品种或指数的验证,这意味着趋势还将继续;当它们之间的走势背离的时候,则其中一个品种或指数的走势不能得到另一个品种或指数的验证,这意味着趋势难以继续。利用计算机建立模式,当我们得到相关系数ρ1达到70%以上,且相关系数ρ2在50%以上时,我们就可以认为两个变量存在着较强的相关性。

道氏所指的相互验证原理并非是现象间简单的验证,它既是指不同相关制约要素间的相互验证关系,也是指不同要素、不同指标间的相互验证。对此投资者应该进行准确的理解。两者的制约因素不同,但是又有较强的相关性,这是相互验证原则成立的必要条件。相互验证原则是十分重要的,它贯穿于市场分析的始终。

既然有较强的相关性,也就存在一定的不相关,当出现不相关时,这就是相互背离现象。相互背离现象和它相对应的相互验证原理总是联合使用,因为它们的运作机理是一致的。所谓相互验证是指把技术信号或指标加以比较,从而保证它们中的大部分相互验证,指向共同方向。在股票市场的交易中,存在一种最严重的错误,那便是仅根据一种指数的走势作出判断。我们经常可以发现,某一市场指数出现反转走势达数星期或数个月之久,另一种指数却呈现相反方向的走势。这种现象称之为背离,就趋势还将继续而言,它仅有负而性质的用途。

犹如雷亚所说:两种市场指数必须相互验证——铁路与工业指数的走势永远应该一起考虑。一种指数的走势必须得到另一种指数的确认,如此才可以做有效的推论。仅根据一种指数的趋势判断,另一种指数并未确认,结论几乎是必然错误。

雷亚从1932年根据上述原则进行多项观察,认为目前除了“道·琼斯工业指数”与“道·琼斯铁路〔运输)指数”以外,我们还有S&P500指数、“价值线指数”、“主要市场指数”、债券指数、美元指数、商品指数......所以,上述原则经过更新之后,“两种市场指数必须相互确认”应该改为“所有的相关指数都必须相互确认。

更重要的是,在相关市场所组成的群类中,各个市场倾向于同步,因此我们必须探索一下与研究对象同属一个群类的其他市场的行为。如果我们分析的是某金属市场,那么也应当看看其他金属市场的情况如何。对其他市场的研究经常为我们的分析对象提供一些线索。

我们还可以考察我们的分析是否与商品市场的大方向一致。如果商品市场在总体上处于下降趋势中,对于任何个别市场的看涨分析,我们都需要把它的分量打些折扣。因此,我们必须明确,商品的总体环境到底是牛市还是熊市。

(3)投机原理

投机原理,所谓投机也就是我们的预期是否能够在市场中得到贴现,可以说市场中已经包含了我们对于市场的预期,我们的预期是市场中不可分割的组成部分,因此投机也是市场的成分之一。可以这样说,市场之所以可以被预测正是由于我们在预测市场,所以预测就是我们在预测我们的预测,以个体来对群体行为的预测。因此,我们和我们预侧的市场是一对对立统一体。

技术分析派人士提出的“市场行为包容并消化一切”,是技术分析的三大假设之一,这是进行一切技术分析的基础。其主要思想是认为影响价格的每一个因素(包括内在的和外在的)都反映在市场行为中,它所遵循的道氏理论的一个基本原则是:“任何人所了解、希望、相信和预期的任何事都可以在市场中得到体现。”因此,市场行为也必然包括投机行为。它是市场中最鲜活的因素,它为市场带来可以被预测的重要元素。不过,关于投机行为一直都没有一个严谨的定义,不妨给出一个能够表现投机行为本质特征的定义:投机行为就是采取积极的措施,希望将自己所预期、理想和相信的并带有很强随机性的和不确定性的事情得以实现的行为。

在投机的定义中表明,投机的本质特征是主体(投资者)伪愿望能在客体(市场)中得到反应。如果市场所反应的是广大投资者的愿望,这才是我们真正意义上的市场投机行为;但如果投机行为反应的仅仅是政府或政策的愿望,这将可能反而给市场带来过度投机;而如果投机行为反应的是战争发动者的愿望,一定将会带来权限投机。因此,我们有必要分清市场投机行为与过度投机行为和权限投机行为的区别。