美国市场的“1月效应”主要体现在小规模公司股票上,瑞特(Ritter)的研究指出个体投资者倾向于持有更多的小规模企业股票,而机构投资者则倾向持有较多的大规模企业股票,由于抱有税减动机的多数为个体投资者,因而会导致“小规模股票的1月效应”。这一解释表明,美国市场的1月效应是由部分投资者(个体投资者)的季节性投资行为(年末卖掉亏损股票以避税)和这部分投资者的风险偏好特点(重点投资小规模股票)共同引起的。

我国A股市场的“3月效应”和“12月效应”是否也类似,是具有特定风险特征的某类股票的个体行为呢?如果是某类股票的特殊行为,那么重点投资这类股票的投资者其行为应具有相应的季节性特点。循着这条思路,本部分研究不同风险特征股票的月份效应的差异,研究的基础是Fama-French(1996)的三因素定价模型。Fama-French三因素模型是从实证中总结出来的,它的解释能力强大,目前已被学术界所公认。该模型认为,股票的风险可由B系数、企业的规模和账面/市值比三方面特征来刻画,因此本部分在控制这三种风险特征条件下观察月份效应的表现。由于账面/市值比涉及企业的财务数据,本部分的数据除来自CSMAR交易数据库外,还使用了CSMAR财务数据库。

B系数的估计用经典的时间序列回归方法:

ri,t rf,t=αi+βi*(rm,t rf,t)+εi,t(2)

其中,ri,t为股票i在t月的收益率,rf,t为无风险收益率,rm,t为市场收益率,βi为待估的β系数。本文具体的估计方法为,在任意1个月用前3年的股票月收益率,如果前3年的收益率数据不完整,至少要保证有1年,即12个月收益率数据;无风险收益率采用1年期的定期存款平均到每个月的收益率;市场收益率采用全部A股的流通市值加权收益率。

公司规模按上个月收盘价计算的流通市值计算。

公司的账面/市值比是用公司年报所公布的所有者权益除以按当年12月底收盘价计算的总市值。由于大部分年报在第2年的3月份公布,所以账面/市值比可使用的期限为第2年的4月份至第3年的3月份。

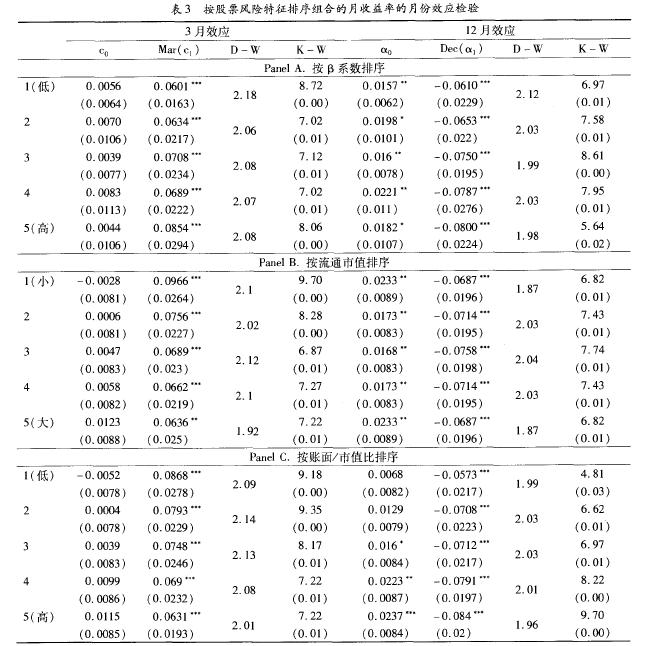

不同风险特征股票的月份效应可以用传统的排序法进行检验:股票按前1个月的某个风险特征(β系数、企业的规模和账面/市值比其中之一)进行排序,按顺序分为5个组合,每个组合持有1个月,收益率按等权重进行平均,每个月重新更新一次组合。这样每个组合都具有了收益率的时间序列,利用模型(1)进行时间序列回归来研究月份效应的表现。表3的3栏分别给出了不同B系数、流通市值、和账面/市值比组合“3月、12月效应”的估计结果,各表中13系数、流通市值、账N/市值比组合从小到大分别以1至5来标识。

从表3的A栏中可以看出,各个B组合均表现出显著的3月效应和12月效应,而且3月效应和12月效应随着B的增大而加强:3月份超出其他月份收益率的程度从最小β组合的6%增加到最大B组合的8.5%;12月份低出其他月份收益率的程度从最小β组合的6.1%增加到最大β组合的8%。由于β衡量的是股票的市场风险,上述现象从一个侧面也说明,3月效应和12月效应是包含在市场波动内的,β越大,对市场波动性的反映能力越强,3月效应和12月效应就越明显。

从表3的B栏可以看出,无论是大市值还是小市值组合,参数与非参数统计检验都证实了3月效应和12月效应的显著性,而不仅仅表现在小市值组合上。这点与美国(Keim)、日本(Kato和Schallheim)市场的月份效应主要由小市值公司引起不同。然而我们也注意到,市场的“3月、12月效应”均随着组合市值的增大而变弱:按市值从sl,N大的3月份月均收益率与其他月份总的平均收益之差异从9.66%递减到6.36%,差值达3.3%。这一点说明我国的月份效应与国外有类似之处,有季节性投资规律的投资者虽然不是主要侧重于小规模股票的投资,但是对小规模股票有所倾斜。

表3的C栏给出了按账面/市值比划分为5组后组合的3月效应和12月效应的估计情况。从参数和非参数的检验结果来看,沪、深两市各个账面/市值比组合均表现出显著的3月效应和12月效应。但是“3月效应”均随着账面/市值比的增大而减弱;而“12月效应”则随着账面/市值比的增大而略有加强。由于账面/市值比反映的是企业的衰退程度,上述现象说明收益率在3月的上升和在12月的下降在经营状况不同的企业表现有所差异:市场表现好的企业在3月上升得较快,而表现差的企业在12月下跌得较快。相应地,投资者3月份会倾向于追逐市场表现好的股票,而12月则倾向于摆脱市场表现差的股票。

综合看来,我国A股市场的3月效应和12月效应在分别按照各股票β系数、流通市值和账面/市值比分组后的各个组合中均有显著的表现,这表明我国股票市场的“3月、12月效应”是整体市场的行为,而不是具特定风险特征的某类股票的个体行为。相应地,对月份效应的解释不应从部分投资者行为的季节性特点出发,而应着眼于宏观层面的解释。