具体数学模型如下所示:

V=S+P

其中S为风险资产组合,P为欧式卖权,V为组合保险。

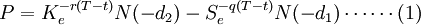

由Black&Scholes(1973)推导出的无套利均衡的欧式看跌期权的定价模型:

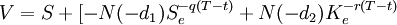

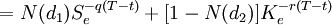

持有股票组合之投资者,若同时持有一保护性卖权,其含卖权之组合价值如下:

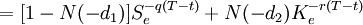

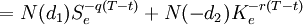

由该式可看出受保组合之价值效果可由投资N(d1)百分比的现货股票

与1 N(d2)的无风险债券

之组合来复制。例如投资者目前持有价格为S之股票,欲将其价值在T时保有不抵于K之水平,此时它只要维持手中持股N(d1)的比例,而将1 N(d1)比例之股票以当时价格出售,并将所得金额转投于无风险债券。但随着时间改变,S、t的变动,会使得N(d1)也随之变化,例如,当股价上涨时,d1值增加使得N(d1)也增加,投资者必须增持股票,亦即必须出售无风险资产,并以出售无风险资产所获得的资金,供应增加持股之需;若遇股市下跌之际,则降低持股,并将出售股票所得转投资于无风险资产,以符合自我融资(Self-financing)的特性。